「先端設備等導入計画」で固定資産税を大幅軽減しませんか? Service

【中小企業等経営強化法】

先端設備等導入計画の提出で設備投資の

固定資産税が最大5年間3分の1に大幅軽減!

固定資産税(償却資産税)の節税額例

1億の設備投資をした場合…

※減価率0.206%、耐用年数10年で計算しています。固定資産税率は設備設置している自治体により異なります。

4年間で約2,448,800円の

固定資産税(償却資産税)が削減可能!

どんな設備投資が対象?

| 設備の種類 | 最低価額 (1台1基又は一の取得価額) | その他 |

|---|---|---|

| 機械装置 | 160万円以上 | |

| 工具 | 30万円以上 | |

| 器具備品 | 30万円以上 | |

| 建物附属設備 | 60万円以上 | 家屋と一体で課税されるものは対象外 |

- ※1 償却資産として課税されるものに限る。

- ※2 上記表はあくまで対象となり得る対象設備のリストになります。市区町村が策定する「導入促進基本計画」によっては、対象が異なる場合がございますので、ご注意ください。

具体的には…

-

ソフトウェア

ソフトウェア -

大型業務印刷機

大型業務印刷機 -

エアコン、

エアコン、

エレベーター -

洗車機

洗車機

※ごく一部の設備です。対象設備は多岐に渡りますので、お気軽にお問い合わせください。

こんなお悩みありませんか?

- これから設備投資しようと思っており固定資産税を削減したい

- そもそも中小企業等経営強化法の仕組みが複雑で良く理解できない

- 先端設備等導入計画の申請方法や提出先が良く分からない

- 先端設備等導入計画の申請等代行サポートがあれば活用してみたい

- 補助金をもらっているが、中小企業等経営強化法も適用できるか知りたい

書類作成~自治体とのやり取り、提出まで当グループ*がワンストップで支援

*当社および認定支援機関であるみどり合同税理士法人

ご支援の流れ

市区町村への確認や計画書の作成は個別性・専門性が高く、税制への深い理解が必須となります。弊社では認定支援機関であるみどり合同税理士法人と協働で、皆さまの先端設備等導入計画を支援します。

ワンストップでご支援します!

料金について

相談料・着手金・中間報酬

一切無料の完全成功報酬

先端設備等導入計画について

「先端設備等導入計画」は、中小企業等経営強化法に規定された、中小企業者が設備投資を通じて労働生産性の向上を図るための計画です。中小企業等経営強化法はとても複雑な税制ですが、初回面談時に当社コンサルタントがご納得いくまでご説明いたしますのでご安心ください。

先端設備等導入計画の概要

「先端設備等導入計画」は、中小企業等経営強化法に規定された、中小企業者が、設備投資を通じて労働生産性の向上を図るための計画です。この計画は、市区町村が国から「導入促進基本計画」の同意を受けている場合に、認定を受けることができます。認定を受けた場合は税制支援などの支援措置を受けることができます。

先端設備等導入計画 制度活用の流れ

1.制度の利用を検討/事前確認・準備

①新たに導入する設備が所在する市区町村が「導入促進基本計画」を策定しているか確認。

- 導入促進基本計画を策定している市区町村については、中小企業庁HPで公表しています

- 市区町村によっては、認定の対象となっていない業種や地域等もございますので、詳細については市区町村にお問い合わせください。

- 認定を受けられるのは、新規取得する設備を設置する市区町村になります。

②認定を受けるためには、該当する新規取得設備の取得日より前に「先端設備等導入計画」の策定・認定が必要なため、活用にあたってはスケジュールを確認。

- 既に取得した設備を対象とする計画は認定されませんのでご注意ください。(特例はございません。)

- 認定経営革新等支援機関の事前確認や市区町村における認定事務に一定以上期間を要する場合があります。

余裕を持って計画の策定準備をしてください。

税制措置を受けたい場合

- 適用対象者の要件(資本金1億円以下など)や手続き等を確認して下さい。

- 税制措置を受けるためには、計画申請時に認定経営革新等支援機関の投資計画に関する確認書等が必要です。

金融支援を受けたい場合

- 適用対象者の要件や手続き等を確認して下さい。

- 金融支援を受けるためには、計画申請前に関係機関にご相談頂く必要があります。

- また、認定経営革新等支援機関の確認書等が必要です。

2.「先端設備等導入計画」の作成

①市区町村が策定した「導入促進基本計画」の内容に沿っているか確認。

②「先端設備等導入計画」の様式を確認し、認定経営革新等支援機関に確認を依頼。

③税制措置を受けるためには、新規取得設備に係る投資計画について、認定経営革新等支援機関に確認を依頼。

賃上げ方針を計画に位置付ける場合は、従業員に対して賃上げ方針を説明。

3.「先端設備等導入計画」の申請・認定

①市区町村長に認定申請書(必要書類を添付)を提出。

②認定を受けた場合、市区町村長から認定書が交付されます。

(認定申請書の写しが添付されている場合もあります。)

4.「先端設備等導入計画」の開始、取組の実行

- 税制措置・金融支援を受け、生産性向上・賃上げに資する取組を実行。

※税制措置の適用を受けるためには別途要件を満たす必要があります。

- 中小企業等経営強化法活用の注意点とポイント

-

①「導入促進基本計画」の同意を受けた市区町村において新たに設備を導入する中小企業者が対象

「導入促進基本計画」の同意を受けた市区町 村において新たに設備を導入しようとする中小企業者を、国・市町村が一体となって、生産性の向上を強力に後押し。

→中小企業等経営強化法が適用できるかどうかは設備内容、市区町村による。すべての設備投資が対象になるとは限りません。詳細は当社までお問い合わせください。②事前確認を受けた計画が対象。認定経営革新等支援機関(商工会議所・商工会・中央会や士業、地域金融機関等)に予め計画の確認を受けて市町村に申請する必要があります。

→設備取得前に先端設備等導入計画を作成・提出・認定される必要があります。設備取得後では活用できません。③認定された場合、計画実行のための支援措置(税制措置等)が受けられます

○税制措置・・・認定計画に基づき取得した一定の設備について、固定資産税の特例措置を受けることができます。

○金融支援・・・民間金融機関の融資に対する信用保証に関する支援を受けることができます。

○予算支援・・・一部の補助事業において優先採択を行います。

中小企業等経営強化法活用のため、満たすべき要件は?

中小企業者が、①一定期間内に、②労働生産性を、③一定程度向上させるため、④先端設備等を導入する計画を策定し、その内容が新たに導入する設備が所在する市区町村の「導入促進基本計画」に合致する場合に認定を受けられます。

①一定期間とは?

- 3年間、4年間又は5年間

※市区町村が作成する導入促進基本計画で定めた期間となります。

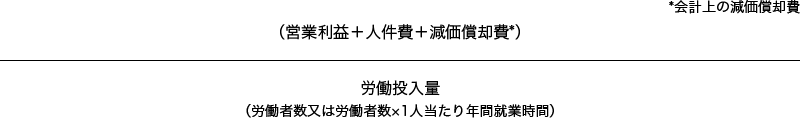

②労働生産性とは?

- 労働生産性は、次の算式によって算定します。

③一定程度向上とは?

- 基準年度*比で労働生産性が年平均3%以上向上すること。→ 計画期間内における労働生産性の向上率 ≧ 計画年数×3%<

*直近の事業年度末。/p>

④先端設備等とは?

- 労働生産性の向上に必要な生産、販売活動等の用に直接供される下記設備。

<対象設備>

機械装置、測定工具及び検査工具、器具備品、建物附属設備、ソフトウェア

※市区町村が策定する導入促進基本計画で異なる場合があります。

<計画の記載内容>

①先端設備等導入の内容

・事業の内容及び実施時期

・労働生産性の向上に係る目標

②先端設備等の種類及び導入時期

・直接当該事業の用に供する設備として取得する設備の概要

例)機械の種類、名称・型式、設置場所等

③先端設備等導入に必要な資金の額及びその調達方法

※認定経営革新等支援機関が事前確認を行う

④雇用に関する事項(賃上げ方針を従業員へ表明した旨を記載)

先端設備等導入計画 税制と対象設備のおさらい

①中小事業者等が、②適用期間内に、市区町村から認定を受けた「先端設備等導入計画」に基づいて、③一定の設備を新規取得した場合、新規取得設備に係る固定資産税の課税標準が3年間1/2に軽減されます。また、従業員に対する賃上げ方針の表明を計画内に記載した場合は、令和6年3月末までに取得 した場合は5年間、令和7年3月末までに取得した場合は4年間にわたって1/3に軽減されます。

条文:地方税法附則第15条第44項(固定資産税等の課税標準の特例)

①中小事業者等とは?

- 資本金もしくは出資金の額が1億円以下の法人

- 資本金もしくは出資金を有しない法人のうち常時使用する従業員数が1,000人以下の法人

- 常時使用する従業員数が1,000人以下の個人

ただし、次の法人は、たとえ資本金が1億円以下でも中小企業者とはなりません。

- ①同一の大規模法人(資本金もしくは出資金の額が1億円超の法人又は資本金もしくは出資金を有しない法人のうち常時使用する従業員数が1,000人超の法人、資本金又は出資金の額が5億円以上である法人との間に当該法人による完全支配関係がある法人等)から2分の1以上の出資を受ける法人

- ②2以上の大規模法人から3分の2以上の出資を受ける法人

②適用期間とは?

令和5年4月1日 ~ 令和7年3月31日までの期間(2年間)

③一定の設備とは?

<先端設備等の要件>

下の表の対象設備のうち、以下の要件を満たすもの

- ・要件:年平均の投資利益率が5%以上となることが見込まれることについて、認定経営革新等支援機関の確認を受けた投資計画に記載された投資の目的を達成するために必要不可欠な設備

<対象設備>

| 設備の種類 | 最低価額 (1台1基又は一の取得価額) | その他 |

|---|---|---|

| 機械装置 | 160万円以上 | |

| 工具 | 30万円以上 | |

| 器具備品 | 30万円以上 | |

| 建物附属設備 | 60万円以上 | 家屋と一体で課税されるものは対象外 |

- ※1 償却資産として課税されるものに限る。

- ※2 上記表はあくまで対象となり得る対象設備のリストになります。市区町村が策定する「導入促進基本計画」によっては、対象が異なる場合がございますので、ご注意ください。

先端設備等導入計画 税制適用の手続きについて

- ①・②・③・④

- 認定経営革新等支援機関(商工会議所、商工会等)において、「先端設備等導入計画」及び「投資計画」の内容を確認し、それぞれ確認書を発行。(※)年平均の投資利益率は、次の算式によって算定します。(営業利益+減価償却費*1)の増加額*2 / 設備投資額*3。

*1 会計上の減価償却費

*2 設備の取得等をする翌年度以降3年度の平均額

*3 設備の取得等をする年度におけるその取得等をする設備の取得価額の合計額

- ⑤・⑥

- 中小事業者等は、認定申請書とともに、③先端設備等導入計画に関する事前確認書及び④投資計画 に関する確認書を添付して、市区町村に計画申請します。市区町村は、内容を確認し、適正と認められた 場合は認定書等を交付します。

- ⑦・⑧

- 認定を受けた先端設備等導入計画に基づき取得した先端設備等について、税法上の要件を満たす場合、 税務申告において、税制上の優遇措置の適用を受けることができます。 税務申告に際しては、納税書類に④投資計画に関する確認書の写し、⑤認定を受けた計画の写し、 ⑥認定書の写しを添付してください。

(注)本手続きを行っていただいた場合でも、税務の要件(取得価額や中古資産でない等)を満たさない場合は、税制の適用を受けられないことにご注意ください。

先端設備等導入計画認定~設備取得までのスケジュール

先端設備等については、以下のとおり、「先端設備等導入計画」の認定後に取得することが【必須】です。中小企業等経営強化法における「経営力向上計画」のように、設備取得後に計画申請を認める特例はございませんのでご注意下さい。

設備取得と計画認定のフロー